Wealth Management спросит о репутации строже банка

Рассказ о том, почему крупные капиталы любят тишину и крепкую репутацию.

Раньше семейные офисы считались тихой гаванью для состоятельных людей с репутационными проблемами. Такие компании задавали меньше вопросов, к комплаенс относились не так строго и при этом ценили конфиденциальность. Однако времена изменились.

Сейчас без подготовки трудно отличить управление частным капиталом от private banking, политика транспарентности коснулась даже личных капиталов, а семейные офисы не стесняются проверять клиентов по базам данных и читать о них в интернете.

Сегодня мы расскажем, чего ждать от современного Wealth Management и что делать, если репутация не идеальна.

План статьи

Wealth Management — кратко

Wealth Management (управление капиталом) разработан специально для того, чтобы помочь состоятельным клиентам продолжать увеличивать свое богатство, защищать свои активы и снижать финансовые риски.

Зачастую собственникам крупных капиталов становится тесно в рамках услуг банков или финансовых консультантов. Как правило, подобные персоны обладают весьма диверсифицированным инвестиционным портфелем, бизнес-активами, интересами в благотворительности и т. д. Как следствие, на личное благосостояние влияет слишком много факторов, и особенности налогового регулирования — наиболее безобидный из них.

Wealth Management выступает оператором комплексных финансовых процессов. С долей условности услугу можно сравнить с швейцарским армейским ножом, когда множество операций проходит через одного оператора.

Традиционно в зону ответственности Wealth Management попадают следующие услуги:

— финансовое планирование;

— управление инвестициями;

— консультации по благотворительности;

— юридическое планирование;

— управление недвижимостью;

— бухгалтерские и налоговые услуги;

— пенсионное планирование.

Как правило, услуги по управлению частным капиталом предоставляют семейные офисы (Family Office). Все-таки состоятельные персоны предпочитают сохранять и приумножать капитал всей своей семьи. Плюс сотрудник Family Office может представлять интересы клиента в ряде финансовых вопросов.

Иными словами, Wealth Management отвечает на вопрос, как состоятельным лицам увеличить свое богатство, минимизировав риски?

Как WM зашел на территорию банкинга

Wealth Management работает в условиях высокой ответственности сторон. Если обратился «трудный» клиент, возможно, сотрудничество с ним принесет больше проблем, нежели бенефитов.

Еще 12 лет назад семейные офисы развивались параллельно финансовым институтам. Однако мировой финансовый кризис 2009 года внес коррективы в развитие рынков. Выделялись три тенденции: эволюция цифровых технологий, новый и жесткий акцент на регулировании и последующие изменения в поведении и требованиях потребителей.

Продукты и услуги, востребованные собственниками крупных капиталов, гораздо сложнее, чем те, которые предлагаются в рамках обычных банковских услуг. Профиль Wealth Management от задачи «сохранить капитал» все сильнее уходил к «безопасно увеличить капитал». Так семейные офисы постепенно зашли на территорию банков. Теперь они обязаны играть по правилам «взрослых» финансовых институтов.

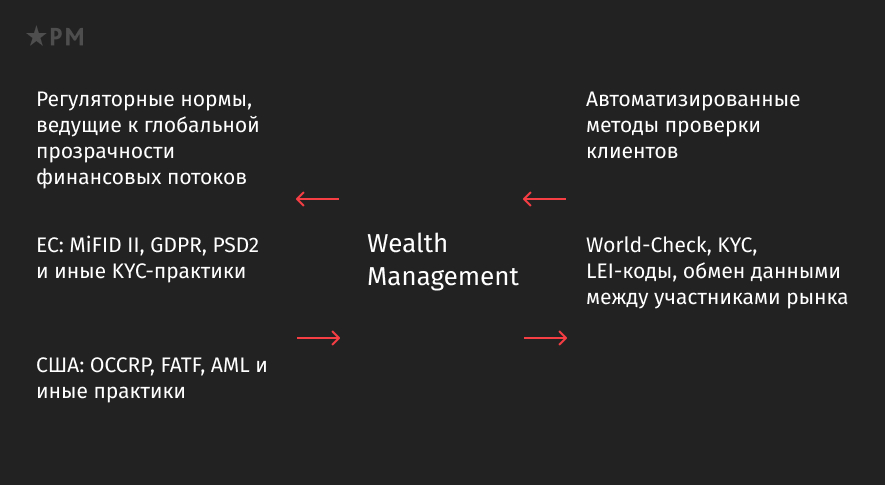

Wealth Management оказался меж двух огней. Схематически это можно изобразить так:

В схеме выше указано много аббревиатур и, вероятно, вам известны только некоторые из них. Смысл в том, что Wealth Management вынужден ориентироваться на регуляторные нормы, иначе им грозит штраф, а в перспективе — закрытие.

Сильнее всего к централизации финансового регулирования подошел ЕС. Конечная цель подобной транспарентности — противодействие отмыванию денег и пособничеству преступности.

Если сотрудничество с клиентом потенциально может принести проблемы с регуляторами, семейный офис лишний раз подумает. Определить, какой клиент безопасный, а какой высокорискованный, должна служба комплаенс.

Какие практики комплаенс используют в WM

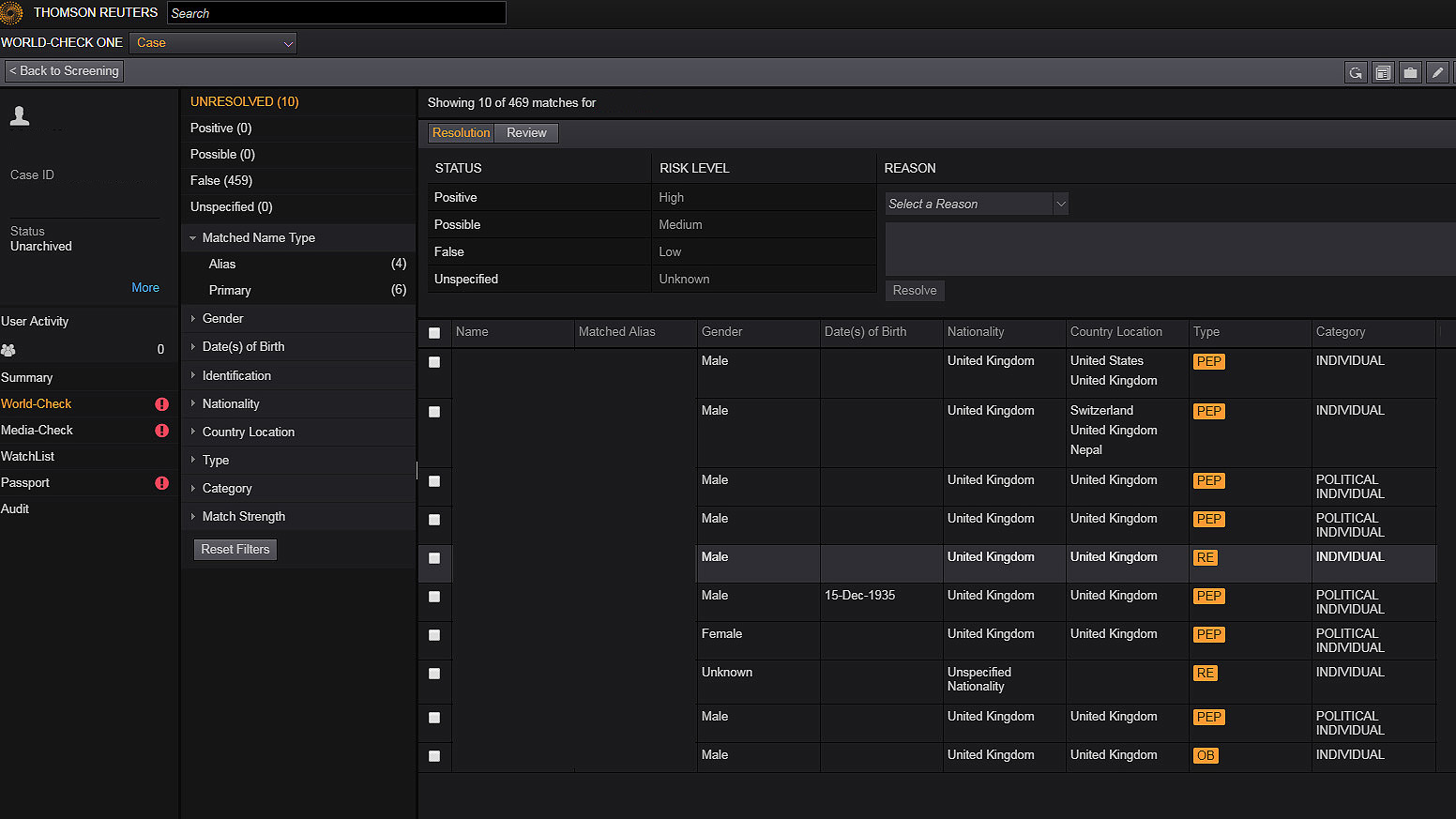

Здесь все как в банках: проверка в World-Check, открытых источниках, блогах, базах правоохранительных органов и т. д.

Благодаря тому, что банки постоянно получают актуальную информацию и соблюдают нормативные требования, они предлагают более стандартизированные и четкие решения, которые находятся под контролем службы комплаенс.

Семейный офис — посредник между клиентами и банками, поэтому тоже использует расширенные практики комплаенс. В противном случае с ним самим не будут сотрудничать.

Практики комплаенс в банках могут заметно отличаться, поэтому семейные офисы предпочитают перестраховываться и проверять клиента тщательнее. Если опираться на рекомендации группы разработки финансовых мер по борьбе с отмыванием денег (FATF) и аналогичные директивы ЕС, получится такой перечень:

Тип клиента. Возможно, речь идет о политически значимой персоне, представителе государственных холдингов, лице из санкционного списка и т. д.

Юрисдикция клиента. Граждане стран с высоким уровнем коррупции и терроризма вызовут больший интерес. Выходцы из бывшего СНГ по умолчанию оказываются в «желтой» или «красной» зоне риска. Причина — страна происхождения. Это данность, которую нужно принять.

Продукт, на который претендует клиент. К таковым относятся услуги частного банкинга, анонимные и наличные транзакции, операции с ценными бумагами.

Публикации. Служба комплаенс в обязательном порядке проверяет клиентов через базу World-Check и ее аналоги. Туда попадают публикации о нечестном бизнесе, коррупционерах и сомнительных личностях. Также в обязательном порядке знакомятся с упоминаниями в открытых источниках.

Есть ли принципиальная разница между банкингом и WM

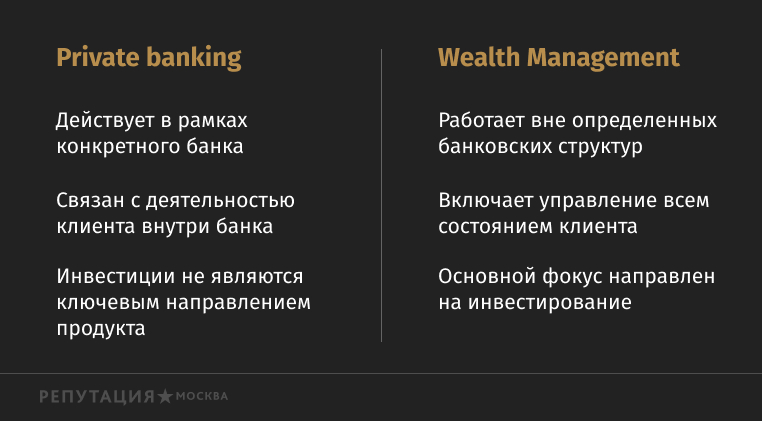

Private banking и Wealth Management — не одинаковые понятия. При этом частный банкинг может предлагать управление капиталом, но фирмы по управлению капиталом не могут предоставлять услуги частного банковского обслуживания.

Private banking (частный банкинг) — это персональная, точечная работа с владельцами крупного частного капитала и их семьями. Если кратко, то клиент может рассчитывать на следующий пакет услуг:

— классическое банковское обслуживание;

— инвестиционные продукты и услуги;

— кредитные инструменты;

— налоговое и юридическое консультирование;

— решения для бизнеса.

На первый взгляд, разница с Wealth Management едва ощущается. Действительно, здесь много пересекающихся моментов. Ключевые отличия между Private banking и Wealth Management кроются в подходе.

Частный банкинг предлагает заготовленные финансовые продукты. Они могут быть гибкими в части условий, но основа остается одной. Как правило, у банков есть пул партнерских соглашений, по которым они и работают. В конце концов, зарплату консультанту платит банк. Верно?

Wealth Management делает ставку на предельно возможную клиентоориентированность. Нормально, когда эксперт семейного офиса старается узнать об увлечениях клиента, отношениях в семье, приоритетах. Все это нужно для лучшего понимания задач и инструментов, которые подойдут конкретному клиенту.

Управление частным капиталом и репутация клиентов

Либо компания принимает новые правила игры и следит за репутацией в интернете, либо управление собственным капиталом будет неумолимо осложняться.

Может ли клиент Wealth Management из России повысить шансы на успех, если комплаенс играет против него? Да, это возможно, но стоит помнить важную вещь. В случае проблем с одобренным клиентом служба комплаенс рискует собственным благополучием.

Посмотреть на себя с точки зрения рисков можно так:

- Ввести полное имя в поисковиках и оценить релевантные публикации.

- Проверить информацию в открытых базах данных, например, на сервисах ФССП и официальном сайте ФНС.

- Пройтись по базам, раскрывающим отрицательные стороны: реестр дисквалифицированных лиц, списки судебных приставов и т. д.

Если удалось найти негативные публикации о себе, можно быть уверенным — комплаенс тоже их увидит.

Если Family office берет на себя часть функций комплаенс, стоит понимать, что не все сомнительные упоминания можно опровергнуть. Придется искать способы легально избавиться от нежелательных упоминаний. Благо методология медиации, траблшутинга и ремувинга не стоят на месте.

Это конфиденциально

Это конфиденциально