Доверительное управление активами: что ожидать в постковидную эпоху

Как изменились профессиональные управляющие активами под влиянием коронакризиса (и изменились ли вообще).

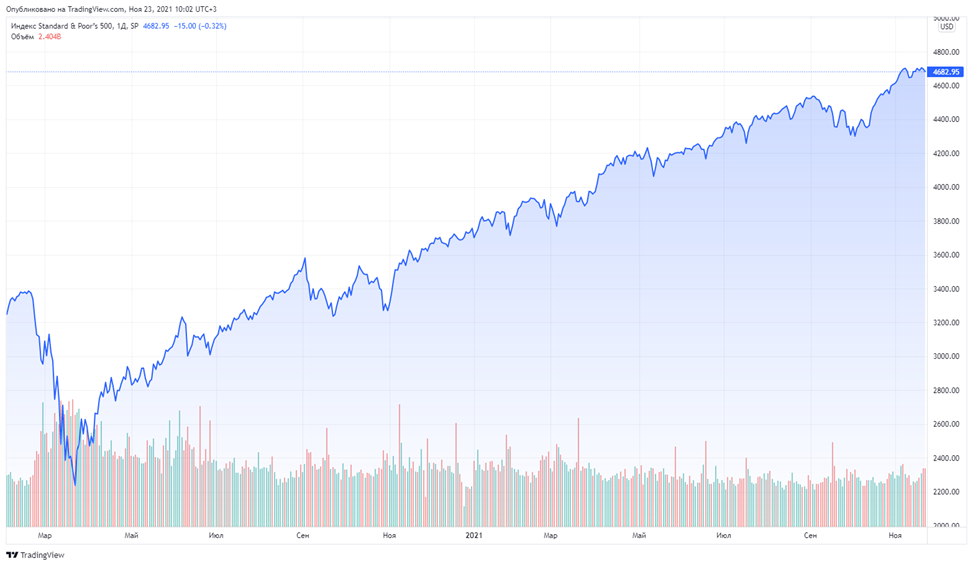

С финансовой точки зрения 2020 год запомнился глобальным падением рынка, сопоставимым с Великой Депрессией, брокеры зло шутили про день бесплатной нефти, а Федеральная резервная система США снизила ставки почти до нуля. При этом международный опыт управления активами показал: подавляющее большинство игроков закончили год в плюсе.

Взрывной рост фондовых рынков сгладил ошибки, а у розничных инвесторов появился аппетит к рисковым финансовым продуктам. В этом уверен директор лихтенштейнского управляющего активами Factum AG Сергей Тацюн. Мы поговорили с ним об этой теме.

План статьи

Повлиял ли кризис 2020 года на запросы клиентов

Год был волатильным и разнообразным, но тектонических изменений не принес. Часть клиентов ушла в ультраконсервативные продукты, однако все это происходит в рамках устоявшейся инфраструктуры.

Последние полтора года среди клиентов наблюдаются две диаметрально противоположные тенденции. Одни стремятся полностью уйти от риска и сосредоточиться только на консервативных продуктах. Вторая когорта тяготеет к сверхдоходности. Примером для них служат кейсы успешных криптовалют и IT-гигантов на фондовом рынке.

При этом когда человек обращается к доверительному управлению активами, он в принципе не подвержен паническим настроениям. Большинство индексов закончили прошлый год в плюсе даже после падения на 30–40 %. В 2021 году тенденция сохраняется также для всех классов активов за исключением отдельных сегментов рынка облигаций.

Изменения в поведении есть, но критическими их назвать сложно. Есть эмоциональная часть инвесторов, сменивших поведение. Таких среди наших клиентов не более 20 %.

Что касается управляющих, их можно разделить на две группы:

Фундаменталисты, верящие в долгосрочное планирование. Такие эксперты придерживаются единой стратегии 10–15 лет и не меняют поведение из-за рыночной ситуации.

В марте 2020 года, когда было рекордное падение индексов, мало кто из профессиональных управляющих начал закупаться. Никто не ожидал, что будет настолько резкое падение за месяц — на некоторых рынках до 40 %, а потом настолько быстрый и гигантский «отскок». В плюсе остался тот, кто более аккуратно подходил к управлению и не делал большого количества операций.

Мы, наши коллеги и конкуренты продолжаем придерживаться проверенных стратегий, потому что они десятилетиями показывали жизнеспособность и доходность.

Тактики, следующие за рынком. Такие эксперты совершали много рисковых трейдов. Есть управляющие, которые демонстрировали хорошие результаты из-за 2–3 удачных трейдов. Однако так происходило и раньше. Некоторые перешли из одного класса активов в другой, но по сути ничего не изменилось.

В 2020 году мы столкнулись с множеством потрясений, однако фундаментальные основы доверительного управления активами не пошатнулись. Есть корректировки в поведении инвесторов и запросе на некоторые финансовые продукты, но этим изменения и ограничиваются.

Сергей ТацюнЭксперт

Сергей ТацюнЭксперт

Почему вернулся интерес к рисковым инструментам

Примеры сверхуспешных эмитентов мотивируют инвесторов к большему риску, не всегда понимая его масштабы. Цели накоплений исключительно разнообразны и индивидуальны для каждого.

Прошлогодний «провал» и резкий «отскок» многим простил ошибки с точки зрения риск-менеджмента. Появилась когорта клиентов, захотевших больше риска. Это привело к возвращению продуктов, которые в свое время «вымыло» с рынка. Рынок рос без остановок почти 12 лет, поэтому среди непрофессиональных инвесторов не было ощутимого спроса в структурных продуктах и деривативах.

Однако риск — понятие относительное. Рисковый продукт является таковым для клиентов. Но банки и управляющие, которые этот продукт структурируют, риска не несут. При этом аппетит у инвесторов не убавляется, это точно.

Взять Tesla или Gamestop. Новости об их росте попадают в хедлайн, люди смотрят — и им хочется на этой волне «прокатиться». Они смотрят на свой диверсифицированный портфель и видят: он вырос на 10 %, а не в 7 раз. Хочется поставить все на перспективных эмитентов, не придавая значения огромным потенциальным рискам. Для части инвесторов это закончится не лучшим результатом. Однако это нормальное функционирование рынка. Когда происходит взрывной рост после падения, теряется «инвестиционная память», и люди начинают думать терминами постоянного роста.

Логичный вопрос: какие группы инвесторов обращаются к доверительному управлению активами? Кого мы называем инвесторами? Люди, у которых есть 1, 10 или 100 тысяч долларов, — одна категория инвесторов. Люди, у которых 10, 20, 30 и больше миллионов, — другая категория. У обеих групп инвесторов могут быть похожие общие цели (сохранение и накопление капитала), но при этом очень разные инструменты для достижения этих целей.

Многие розничные инвесторы пытаются управлять сами. Процесс инвестирования стал очень простым, практически любые сделки можно осуществлять через приложение в телефоне. Открыть брокерский счет сейчас можно с минимальной суммой. Для рынка несколько клиентов с 10 тысячами незаметны, но когда таких 10 миллионов, их влияние на рынок может быть очень существенным. Это тренд, с которым надо считаться (очень явно свидетельствует история с GameStop). Все больше брокерских платформ позволяют торговать розничным клиентам за счет заемных средств. У мелких инвесторов коллективно появились существенные объемы средств, что зачастую оказывает влияние на определенные подклассы активов.

Крупные инвесторы всегда тяготеют к внешнему управлению, и за последние полгода эта модель поведения не изменилась. Тем не менее зачастую даже при наличии договора доверительного управления клиенты пытаются оказывать влияние на действия независимого управляющего.

Управление семейным благосостоянием и Family Office

Когда человеку не хватает компетенций для правильного управления семейным благосостоянием, а размер семейных активов является существенным, он обращается к услугам Family Office. Как правило, семейные офисы тесно сотрудничают с профессиональными управляющими.

Когда заходит речь о стратегии управления семейным благосостоянием, в первую очередь вспоминают семейные офисы. Здесь стоит пояснить, как они связаны с управлением активами в целом.

Классический Family Office предоставляет услуги по управлению, структурированию, налоговому планированию, наследованию и решению бытовых задач. Структура может состоять как из 100 человек, так и из единственного «координатора». Вопрос в том, что Family Office делает сам, а что отдает на аутсорсинг.

FO среднего размера не управляет сам, его задача — найти качественных внешних управляющих. Только очень крупные структуры могут позволить себе самостоятельное доверительное управление активами.

Есть Family Office, аккумулирующие миллиарды долларов, но в их штате 5 человек. Их главная компетенция заключается в скрупулезном отборе контрагентов, которые могут наилучшим образом решить задачи, поставленные бенефициаром. И это нормальная ситуация для рынка, если вспомнить главную цель FO — обезопасить капитал и обеспечить приемлемую ставку доходности для бенефициара.

Сохранение капитала как таковое сейчас мало кого интересует, многими крупными клиентами это воспринимается как данность. Можно положить миллиард долларов на депозиты в 10 банков по 100 миллионов в разных юрисдикциях и таким образом обеспечить сохранение капитала. Однако если человек хочет реального сохранения капитала (выше уровня инфляции), он в подавляющем числе случаев обращается к профессионалам.

Сергей ТацюнЭксперт

Сергей ТацюнЭксперт

В основе Family Office лежит матричная структура, пронизывающая большое количество контрагентов. Здесь ни наша роль, ни роль юристов, ни роль налоговиков никоим образом не меняется.

Раньше Family Office старались найти отдельных управляющих, налоговиков, структураторов и «затащить» их к себе. Сейчас происходит очень мощная специализация, где один человек не может заниматься управлением и налоговым планированием одновременно. Здесь нужны очень качественные институциональные контрагенты, которые эти вопросы помогают решать.

Краткие выводы

- Глобально принципы доверительного управления активами остались неизменными.

- У части розничных клиентов появился интерес к повышенному риску, что возвращает в оборот структурные продукты и деривативы.

- Внешнее управление активами остается продуктом для крупных инвесторов. Однако возможности для небольших розничных инвесторов за последние годы существенно расширились — как с точки зрения количества платформ, так и с точки зрения удобства (возможность торговли через приложения в телефоне).

- Долгосрочные стратегии, придерживающиеся одной линии поведения 10–15 лет, лишь доказали свою состоятельность на фоне рыночной волатильности последних лет.

Это конфиденциально

Это конфиденциально