Что такое AML-проверка и как ее проводят в России

Разбираем технологию AML и методы ее проведения, рассказываем, как фирме не попасть под подозрения в отмывании.

Статья будет полезна:

- предпринимателям и собственникам компаний;

- инвесторам и акционерам;

- финансовым директорам;

- топ-менеджерам;

- экономистам.

AML (Anti-Money Laundering) — это методика борьбы с отмыванием денег и финансированием преступников. С ее помощью обнаруживают подозрительные схемы, однако процедура может затронуть честные фирмы. Рассказываем, как осуществляют методику и почему важно улучшать репутацию, чтобы не оказаться в черном списке.

Как работает AML в банковской системе

Понятие AML ввела Группа разработки финансовых мер борьбы с отмыванием денег (Financial Action Task Force). Ее организовали на встрече «Большой семерки», или G7, в 1989 году. Страны, входящие в FATF, разрабатывают и внедряют технологии по предотвращению финансирования незаконной деятельности, в том числе международной. Россия присоединилась к группе в 2003 году.

AML — комплекс международных процедур, который используется непрерывно, работает в автоматическом режиме. Приоритетность борьбы с рисками зависит от особенностей экономики страны:

- Великобритания делает акцент на улучшении принципов налоговой политики;

- США активно борются со страховым мошенничеством;

- Япония — с конкретной опасной группировкой.

В России «антиотмывочные» процедуры регулирует Федеральный закон №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Согласно ему, финансовые организации проверяют предприятия, чтобы обнаружить незаконные средства.

В основе AML лежит принцип приоритетного использования банковской системы для целей борьбы с отмыванием преступных доходов. Поэтому современная надзорная практика исходит из положения о том, что если надежен каждый банк, то надежна система в целом.

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Что такое отмывание денег

«Грязные» деньги — финансы, полученные незаконным путем. Отмывают их, чтобы во время проверок прибыль казалась «чистой», законной.

Под отмыванием денег понимаются попытки преступников легализовать средства, другими словами, скрыть происхождение источников незаконно полученных денег (например, от торговли наркотиками, терроризма, уклонения от уплаты налогов, рэкета, полученных взяток, мошенничества, незаконных экономических операций и пр.) для их последующего использования в легальной экономике.

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

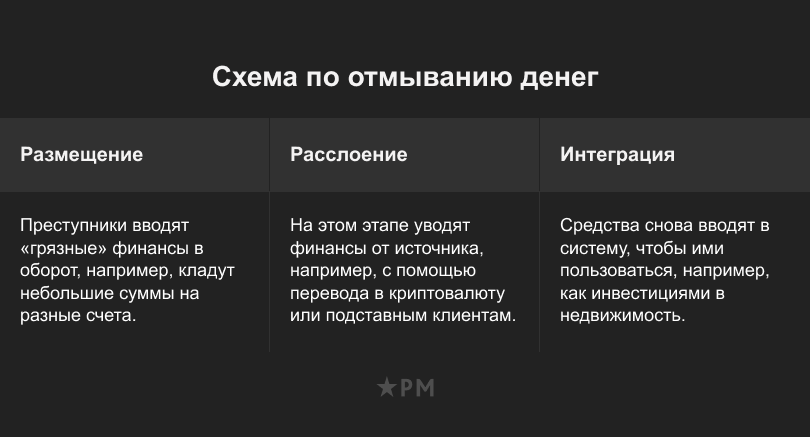

Обычно это делают в несколько шагов:

Мошеннических инструментов много: деньги преобразуют в фишки казино, прогоняют через иностранные транзакции, выплачивают в конвертах незарегистрированным сотрудникам.

Какие есть методы AML

Процедуру AML в России проводят финансовые агенты, от лизинговых до микрофинансовых фирм, однако основную функцию выполняют кредитные организации. Они используют методы в соответствии с требованиями Росфинмониторинга, созданного для контроля AML, и Банка России.

Поиск подозрительных действий

Финансовые организации отслеживают все действия бизнеса и отмечают подозрительные транзакции среди пользователей. Это может быть внезапная активность на счету, которым никогда не пользовались, или притоки крупных сумм.

Обычно отслеживание средств автоматизируют, используя готовые AML-сервисы и инструменты, разработанные специалистами предприятия.

Заморозка счетов

После обнаружения странной активности формируют отчет и запускают внутреннее расследование, например, отслеживают транзакции до первого взаимодействия с деньгами. Счета бизнеса временно замораживают.

Обращение в органы

Организации сотрудничают с правоохранительными органами и сообщают им о незаконных действиях, если подозрения оправдываются и схема работы с финансами мошенническая.

Как еще борются с отмыванием денег

Методы достаточно стандартны для всех участников рынка. Среди них можно выделить постоянный мониторинг, тщательный анализ операций и аудит сделок на наличие признаков подозрительной деятельности.

Финансовые организации должны:

— идентифицировать своих клиентов, их бенефициарных владельцев, выгодоприобретателей, чтобы знать, кто стоит за операциями и сделками;

— проверять источники средств своих клиентов, чтобы убедиться, что они не связаны с преступной деятельностью;

— сотрудничать с правоохранительными органами для расследования случаев отмывания денег. Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

KYC

KYC дословно означает «Знай своего клиента» (аббревиатура Know Your Client). Наряду с другими мерами AML стандартов политики KYC тоже нужно придерживаться. В чем ее суть?

Принцип KYC подразумевает, что в бизнесе нельзя использовать анонимные счета. Компании должны знать своих клиентов и отслеживать взаимосвязи между пользователями. Поэтому KYC предполагает, что в базе данных должны храниться персональные сведения о клиентах: имена, номера документов, IP-адреса, мобильные телефоны и биометрические данные. Также эту информацию нужно регулярно проверять.

AML и KYC — методы, которые не существуют отдельно друг от друга, а работают в совокупности.

Проверка инсайдов и публикаций

Репутацию тоже проверяют в рамках процедуры AML. Смотрят негативные публикации в СМИ, упоминания в контексте незаконной деятельности, комментарии от клиентов, обвиняющих предприятие в мошенничестве.

Если у компании уже были проблемы с законом или она имеет репутацию недобросовестного участника рынка, это может вызвать дополнительные вопросы. Например, если организация была ранее замечена в участии в подозрительных сделках, это станет основанием для более тщательной проверки. Кроме того, плохая репутация может привести к тому, что финансовые учреждения и регулирующие органы будут более скептически относиться к сведениям, предоставленным такой компанией.

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

При этом негатив не всегда правдив. Журналист-клиент написал разгромную статью, потому что у него конфликт с топ-менеджером, а ее посчитали поводом запустить анализ средств. Устаревшую информацию интернет тоже хранит: отзывы клиентов пятилетней давности, которые уже признали ложью, могут найтись и снова спровоцировать разбирательства.

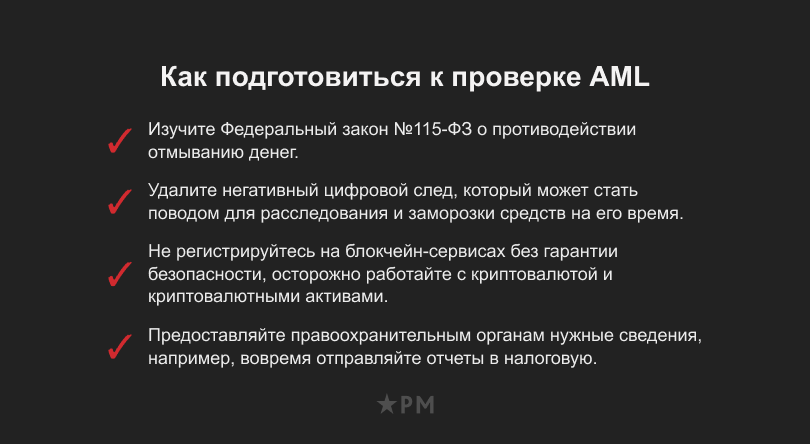

Лучший способ застраховать себя от расследования и заморозки средств — провести ремувинг субъективных и неактуальных данных. Обезопасьте себя от проверок: после них за активностью фирмы будут следить и по любому подозрению запустят новые разбирательства, даже если старые не выявили нарушений.

Особенности AML на рынке криптовалюты

Злоумышленники часто отмывают деньги с помощью виртуальных средств. Угрозу использования криптовалюты в незаконных схемах считают высокой, потому что:

- операции блокчейн совершают быстро, безвозвратно и анонимно;

- нет сформированной законодательной базы для криптовалютных бирж;

- сложно проконтролировать перевод реальной валюты в виртуальную и одной криптовалюты в другую.

Расследования на криптовалютных биржах проходят медленно и запутанно. Сами биржи криптовалюты помогают органам, сообщают о подозрительных действиях с криптовалютой и предоставляют данные по запросу властей.

Как подготовиться к проверке AML: чек-лист и рекомендации эксперта

Чтобы вашу фирму не проверяли в рамках AML, нужно соблюдать закон и заниматься регулированием репутации.

В рамках AML за фирмой следят постоянно, поэтому соблюдать антиотмывочные правила нужно без отступлений.

Для успешного прохождения проверки необходимо соблюдать требования законодательства и выполнять ряд обязанностей по AML. Они включают разработку и внедрение политики AML, соответствующее обучение персонала, регулярный мониторинг операций, своевременное обновление информации о клиентах и владельцах, а также сотрудничество с регулирующими органами.

Важно помнить, что проверки AML — это не просто какая-то формальность, а важная часть обеспечения безопасности, законности и целостности финансовой системы. Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

Ольга Горюковадиректор Департамента управления рисками — член Правления АО «Свой Банк» (Группа IDF Eurasia)

- Международный опыт оценки рисков в сфере ПОД/ФТ

- Процессы и этапы отмывания денег

- Противодействие отмыванию денег и финансированию терроризма, обусловленное развитию рынка криптовалют

- Федеральный закон "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" от 07.08.2001 N 115-ФЗ (последняя редакция)