Банковский скоринг: как кредиторы оценивают заемщиков

Рассказываем, как пройти скоринг, чтобы получить кредит бизнесу и персонам.

Статья для тех, кто хочет знать, как устроен современный скоринг, к чему готовиться, когда предстоит брать крупный кредит и что делать, если не удалось пройти скоринг с первого раза.

Банковский скоринг — это анализ благонадежности заемщиков. Вместе с экспертом Фаилем Габбасовым разбираемся, что такое скоринг в банке и как набрать достаточный балл, чтобы получить крупный заем.

Что такое скоринг и зачем он нужен

Скоринг (от англ. scoring) — система оценки потенциального клиента (физического лица или бизнеса) и его способности вернуть кредит. Чтобы принять решение о его выдаче и ограничить риски, банк анализирует данные о клиенте: доход, возраст, наличие работы, кредитных карт. Если он набирает проходной балл, сотрудники решают, давать ли заем и на каких условиях. Если балл не набран, в кредитовании отказывают.

Существует также прескоринг кредита — это система предварительного анализа, который помогает банку понять, подходит ли ему клиент для займа. Только при прескоринге оценивают заявку потенциального заемщика, а при скоринге — дополнительные источники, которые могут подтвердить или оспорить то, что сообщил банку клиент.

Автоматизация ускоряет процесс, но любая система несовершенна и может допускать ошибки. Их сложно заметить без вмешательства сотрудников. Подобные ошибки приводят к снижению баллов у порядочных заемщиков. Если вы понимаете, что банк безосновательно отказал в выдаче, сначала убедитесь, что причин действительно нет.

Бывало так, что клиентам отказывали из-за ошибок в базе данных. Например, если у людей полностью совпадают имена и фамилии, ИИ может их перепутать. Если у одного есть судимость, второму могут отказать безосновательно. В таком случае стоит обратиться в банк и уточнить причину, попросить сотрудников провести ручной отбор.

Виды скорингового анализа

Есть несколько видов проверки; их можно комбинировать.

Анкетирование (Application-scoring). Первичный анализ кредитоспособности. Обязательные пункты, стандартные во всех банках: возраст, доход, стаж работы, адрес проживания. Именно так проходит прескоринг. Что это даст: понимание для банка, стоит ли работать с клиентом. Отказ на прескоринге вполне возможен, если полученный балл недостаточно высок.

Изучение поведения (Behavioral-scoring). Так проверяют заемщиков, которые уже получали карты или кредиты. Банку важно знать, как клиент ведет себя: вовремя ли оплачивает долги, на что тратит деньги с кредитных карт.

Вероятность мошенничества (Fraud-scoring). Вероятность мошенничества оценивают с помощью внешних и внутренних инструментов, например, черных списков различных организаций. Также к этому методу относится проверка данных из анкет на противоречие.

Коллекторский анализ (Collection-scoring). Его проводят, если заемщик неоднократно пропускал платежи. В интересах банка скорее вернуть средства. Методы разные: от напоминаний до судебных разбирательств.

Как работает скоринговая система

Банки собирают и анализируют финансовую и иную информацию в ответ на заявку заемщика. На первом этапе, как правило, проходит автоматизированная проверка с помощью искусственного интеллекта. Это позволяет найти кандидатов, которые точно не проходят по баллам. Но окончательное решение обычно принимают сотрудники банковской службы, особенно для крупных потребительских и ипотечных кредитов.

Требования к заемщику

Для скоринга кредитная история клиента очень важна. Это первое, на что смотрит банк. А вот для юридических лиц имеют значение рейтинги как организации, так и учредителей.

Не менее важно отсутствие судимостей и долгов, например, за квартплату. Это также относится к юридическим лицам.

Семейное положение, место работы, возраст и пол физического лица тоже могут иметь значение, особенно в отношении платежеспособности.

Платежеспособность

Платежеспособность определяют на основании многих показателей клиента, включая возраст, зарплату, образование, стаж, состав семьи. Имеет значение законопослушность — судимости или штрафы могут повлиять на окончательное решение. Существующие обязательства, включая кредитные карты, также учитываются. Вместе с запрашиваемой суммой растет количество параметров, которые банк захочет о вас узнать, чтобы убедиться в вашей платежеспособности.

Скоринговая оценка

Задача заключается в том, чтобы поставить заемщику балл, описывающий платежеспособность и благонадежность, на основе чего принимают решение. Если он достаточно высок, сотрудники банка одобряют кредит и определяют условия для потенциального клиента: залог для недвижимости, рассрочку для небольших покупок, проценты, ставки и лимиты. Клиенту остается решить, подходит ли ему предложенная программа.

Как узнать свой кредитный рейтинг

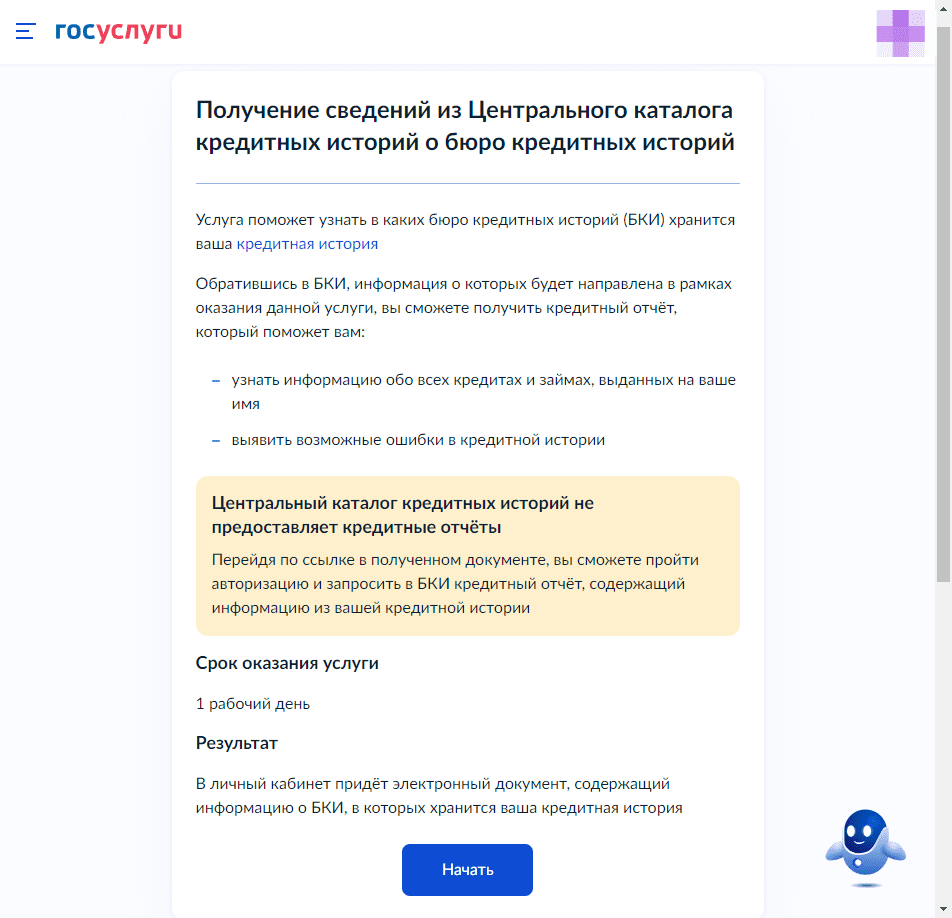

Чтобы узнать свой балл кредитного рейтинга, воспользуйтесь сервисом Национального бюро кредитных историй (НБКИ) — дважды в год можно обратиться за этой услугой бесплатно. На сайте нужно зарегистрироваться и подтвердить свою личность через Госуслуги.

Чтобы узнать, в каких БКИ содержится ваша кредитная история, подайте бесплатно запрос через Госуслуги.

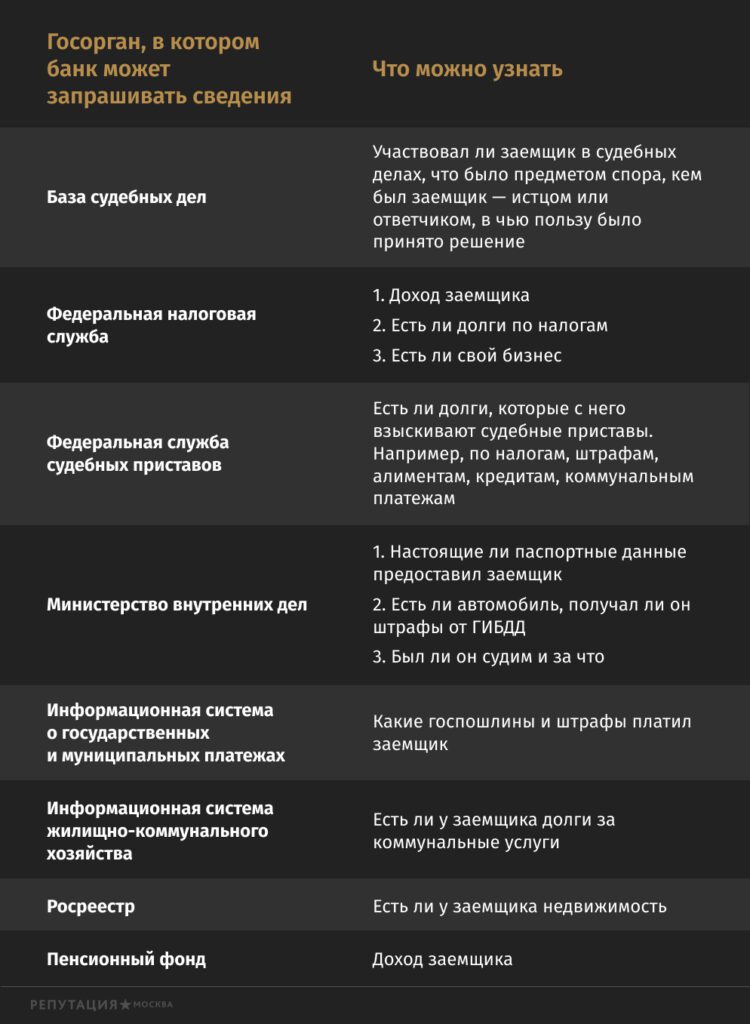

Где берут информацию банковские аналитики

Если коротко — из всех доступных государственных баз данных и открытых источников. Чем крупнее сумма кредита, тем выше вероятность, что банк захочет узнать больше о потенциальном клиенте. Если заемщик вызывает подозрения, банк вправе запрашивать дополнительные сведения.

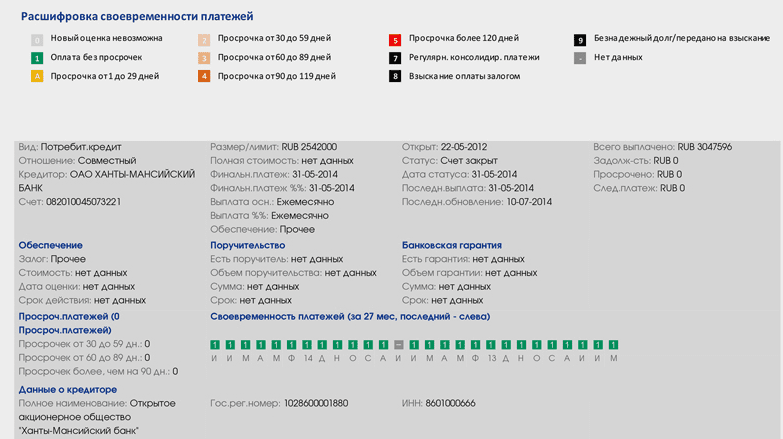

Бюро кредитных историй

Бюро кредитных историй — ключевой источник оценки кредитоспособности. Бюро рассчитывает кредитный рейтинг — он растет, если вы платите по займам и кредитным картам вовремя, и падает, если вы начинаете пропускать платежи и копить долги.

Финансовая документация

Прежде чем одобрить запрос, банк постарается узнать о вашем финансовом положении, включая доходы. Чем больше запрашиваемая сумма, тем выше вероятность, что потребуют доказательства. Некоторые справки (например, из налоговой службы) помогут в одобрении кредита.

Сведения от прошлых кредиторов

Если вы уже завели счет и брали кредит или карту, то их погашение в срок или с задолженностями может учитываться для одобрения услуг даже в другом банке. Поэтому нужно поддерживать хорошую репутацию и оплачивать долги вовремя.

Внутренние данные

Банки, в которых вы уже оформили вклады, карты, ипотеку или другие кредиты, могут использовать внутренние сведения о потенциальном заемщике. Если банк знает, что вы регулярно платите по займам и погашаете задолженности по кредитным картам, то он с большей вероятностью одобрит кредит.

Интернет и соцсети

Соцсети также могут привлечь внимание банков, особенно если кредит необходим для бизнеса, а сумма составляет от нескольких десятков до нескольких сотен миллионов. Сотрудники обратят внимание на публикации учредителя предприятия в соцсетях, его репутацию в интернете, могут посмотреть профили в мессенджерах и на сторонних платформах.

Что еще может повлиять на решение банка

Когда речь идет о крупных суммах, особенно о кредитовании бизнеса, сотрудники составляют максимально полный портрет заемщика. Они могут изучить репутацию клиента в интернете, проверить наличие на него компрометирующих материалов и публикаций в СМИ. Особенно если во время автоматизированной проверки у банка возникли вопросы.

В статьях можно найти информацию о возможных проблемах клиента в личной жизни и бизнесе, скандалах с инвесторами и прочие нежелательные сведения. Поэтому отказ на основе открытых источников — укрепившаяся практика для российских и зарубежных банков.

Например, российский предприниматель N хотел открыть счет в европейском банке. Он прошел по формальным требованиям: документы заполнены правильно, финансовая культура идеальна, просрочек нет. При этом система скоринга в банке отказала на уровне проверки на благонадежность. В базе World-Check обнаружились негативные публикации. Они не были подтверждены достоверными источниками, но этого хватило.

В этом случае можно удалить негативные публикации из интернета. Речь не идет о том, как обмануть скоринг: удалить нежелательные или неверные сведения и клевету можно легально и по правилам. Это особенно важно для юридических лиц, которые часто запрашивают больше денег, что означает более пристальное внимание.

Можно ли обойти скоринговую систему

Обойти скоринговый анализ нельзя — сейчас банки получают почти все документы напрямую из государственных баз данных, поэтому если вы решитесь обмануть сотрудников, правда быстро станет известна.

Будьте внимательны со специалистами, которые обещают помочь и утверждают, что знают, как обойти скоринговую систему и получить кредит. Если вы будете давать неверные сведения о себе, банк может отказаться выдавать деньги тому, кто пытался его обмануть. Нужно набрать достаточный балл, а для этого надо следить за своим рейтингом (через своевременную оплату кредитов и карт) и репутацией.

Что делать, если получил отрицательный ответ

Напомним: банк не обязан говорить о конкретных причинах отказа. Поэтому о корне проблем можно судить по косвенным признакам. Фаиль Габбасов советует посмотреть на себя глазами банка.

- Закажите индивидуальный рейтинг или историю в НБКИ. Это даст общую картину, от которой можно будет отталкиваться, а также позволит проверить, есть ли в кредитной истории ошибки.

- Если проблема с финансовой стороной и кредитной историей, ее придется исправлять. Можно воспользоваться специальными программами финансового оздоровления. Вам выдают ряд необременительных кредитов, которые вы должны вовремя возвращать. Этот способ увеличивает балл до приемлемого уровня за 2–3 года.

Главное — не пытайтесь обойти скоринг. Это может испортить репутацию, и вы потеряете доверие банков, а значит, кредит вам не получить.

Чек-лист: как улучшить кредитную историю и получить кредит

- Ознакомьтесь с понятием скоринга. Что это, что на него влияет — основное, что вам надо знать.

- Следите за своим кредитным рейтингом. Не только проверяйте его, но стремитесь всегда платить по кредитам и кредитным картам вовремя.

- Если есть необходимость, займитесь финансовым «оздоровлением» своего рейтинга.

- Следите за онлайн-репутацией. Если в интернете есть какие-то нежелательные сведения, вы можете удалить их.

- Будьте честны в ответах на вопросы в анкетах, предоставленных банком. Не старайтесь обойти скоринг.

Это конфиденциально

Это конфиденциально