Как пройти KYC

Рассказываем, как устроена процедура KYC, где ее применяют и как она помогает банковским системам и криптовалютным биржам бороться с мошенничеством.

Статья будет полезна:

- предпринимателям и владельцам бизнеса;

- сотрудникам финансовых организаций и компаний, работающих с персональными данными клиентов;

- инвесторам и трейдерам, желающим открыть счёт или совершить сделку;

- всем, кто хочет узнать больше о процедурах проверки личности и благонадёжности.

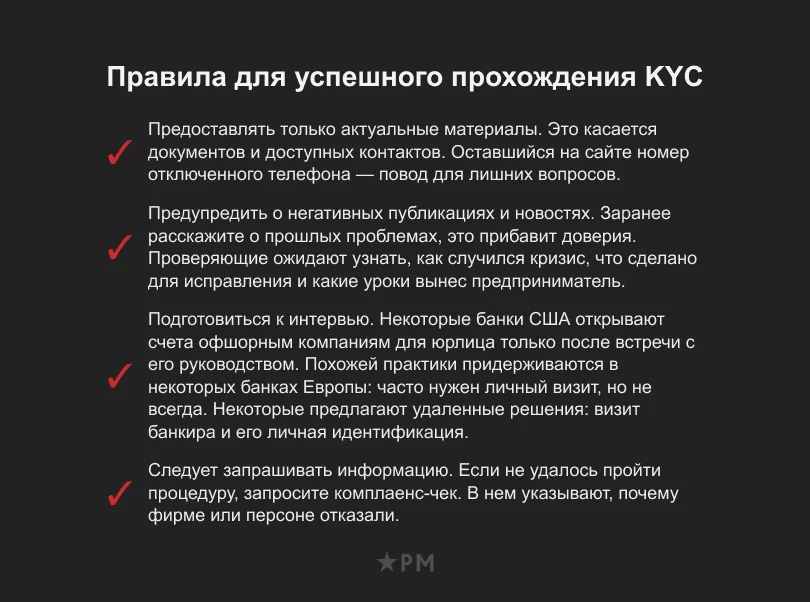

Успешное прохождение KYC — признак продолжительного сотрудничества. Если вам только предстоит эта процедура, нужно заранее подготовиться к ней: собрать актуальные сведения, позаботиться об удалении негативных публикаций и подготовиться к интервью. Обо всем этом – читайте в статье.

Что такое KYC

KYC (от англ. know your customer/client — «знай своего клиента») — принцип работы, по которому финансовые организации должны верифицировать личность клиентов. Проверка проходит в несколько этапов и считается обязательной в банках финансовых организациях, которые работают с денежными средствами клиентов. В том числе процедуру проводят и криптовалютные биржи.

Современные правила диктуют отказ от анонимности при проведении финансовых операций — например, взять кредит можно только по паспорту. Развиваются системы биометрического распознавания лица — по снимку уже можно оплатить покупки в магазине. Верификация по sms — тоже пример процедуры KYC.

Кто регулирует KYC

Впервые подобную проверку разработало Агентство по борьбе с финансовыми преступлениями (FinCEN) в США в 2016 году.

В России требования к процессу проверки закреплены в ФЗ N 115-Ф и Положении Центрального Банка РФ N 499-П. При этом контролирует исполнение процедуры комитет по финансовому мониторингу Минфина РФ. С 2018 года в России начали развивать Единую биометрическую систему, а большинство крупных банков уже подключили систему биометрического распознавания. Она позволяет удаленно получать банковские услуги.

Единого процесса регулирования нет, но некоторые институты планируют разработать единый подходы, к ним относятся Международный валютный фонд, Совет по финансовой стабильности G20.

Какие цели выполняет KYC

Основная цель — предотвращение отмывания средств, неуплаты налогов, противодействие финансированию терроризма. Однако она также помогает проверять благонадежность клиентов, мониторить операции, снижать финансовые и репутационные риски.

Иногда пройти проверку личности требуют для проведения некоторых операций. Например, перед снятием денег банки просят ответить на контрольный вопрос или ввести код из SMS.

Что включает KYC-проверка

Проверка работает в несколько этапов. В процесс входит анализ всех информации о клиенте из всевозможных источников. Это позволяет определить для каждого клиента уровень риска.

Сбор информации

Обычно требуют предъявить следующие сведения:

- ФИО,

- адрес,

- дату рождения,

- гражданство,

- номера паспорта или других документов,

- информацию о финансовом статусе и источниках дохода.

В некоторых странах благонадежность клиента или компании обеспечивает Сертификат good standing.

Верификация

На этом этапе процедуры проверяют все собранные документы. Кстати, эксперты иногда работают с World Check.

Изучение бэкграунда

Дополнительно сотрудники проверяют клиента на наличие проблем с законом в прошлом, но при этом справка о несудимости не требуется.

Для этого зачастую используют перечень рекомендаций от FATF. Если сотрудники не изучат этот вопрос подробно, организация может столкнуться с проблемами. К ним могут привести следующие причины:

- недостаточно проверили риск возможного отмывания денежных средств и финансирования терроризма;

- недостаточно изучили точность и актуальность сведений о владельце-бенефициаре;

- сотрудники несвоевременно передали доступ компетентным органам к информации о бенефициарной собственности;

- приняли недостаточно мер для противодействия отмыванию денег и финансированию терроризма в отношении акций;

- отсутствовали эффективные и сдерживающие санкции в сторону юрлиц, которые не предоставили точные и необходимые сведения о бенефициарной собственности;

- было недостаточно механизмов контроля помощи, получаемой от других стран.

Иными словами, эксперты должны досконально проверять личность человека и вправе отказать ему, если есть сомнения в его благонадежности.

Как на прохождение KYC влияет репутация

Во время проверки эксперты изучают определенные сведения о личности клиента или проводят анализ репутации компании. В том числе они просматривают наличие негативных отзывов.

Поэтому стоит заранее проверить информацию о себе — например, с помощью специальных сервисов. Как найти подобные новости, можно также прочитать на сайте.

Мониторинг

После процесса проверки финансовые организации устанавливают постоянный мониторинг за личностью клиента, чтобы сервис на всех уровнях отслеживал операции, которые могут нарушать законы.

К слову, подобные программы легко отслеживают цифровые следы. Подробнее о них можно прочитать в статье.

Этапы KYC верификации

Теперь поговорим об этапах KYC – их всего три.

Идентификация

Клиент предоставляет следующие документы: паспорт, справки, номера счетов в банках и дополнительные удостоверения. У разных финансовых институтов и сервисов могут быть свои требования.

В некоторых учреждениях с помощью системы распознавания лиц можно открывать счета удаленно. Потребуется только нотариально заверенная копия загранпаспорта с переводом.

Далее клиент дает согласие на обработку персональных сведений. Это дает старт следующему этапу.

Верификация

На этом этапе проходит подтверждение личности клиента и предоставленных им документов, чтобы понять: можно ли работать с ним.

Например, привычная практика в банке — изучение кредитной истории пользователя. Что еще проверяют и как пройти скоринг в банке, мы рассказывали в блоге.

Аутентификация

Этот этап подразумевает получение повторного доступа к аккаунту. Это может быть ввод логина и пароля, ответ на контрольный вопрос, считывание биометрических данных.

KYC в криптовалюте

Сбор персональных сведений идет вразрез с основными принципами использования криптовалюты (а точнее блокчейна): децентрализацией и анонимностью операций.

Однако все больше криптовалютных площадок используют процедуру при регистрации, ведь она защищает их от возможных рисков, а клиента от действий мошенников и потери средств. Кстати, сохранить инвестиции и снизить финансовые риски помогает Wealth Management.

При этом централизованные криптоплощадки с юридическими лицами обязаны подчиняться законам: осуществлять проверки и выполнять требования. Если этого не делать, криптоплощадку могут заблокировать, а ее владельцев привлечь к ответственности.

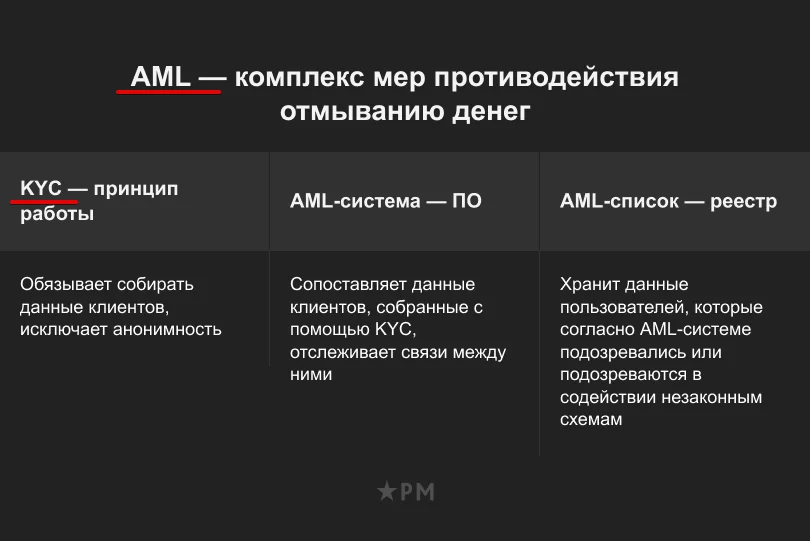

Различия KYC и AML

AML (от англ. Anti-money laundering – «противодействие отмыванию денег») – комплекс мер, нацеленный на борьбу с отмыванием денег.

Многие полагают, что это одно и то же. Но KYC – только один из инструментов AML. Остальные меры направлены на хранение сведений о пользователях, их доходах и транзакциях.

AML позволяет вовремя выявлять преступления в сфере финансов, а также заниматься их предотвращением. Подробно мы рассказывали об этом в статье про AML.

Итоги: что учитывать при подготовке к KYC

У KYC нет регулятора, поэтому внутри стран и даже отдельных компаний и бирж применяются свои практики. Однако многие участники придерживаются рекомендаций FATF и аналогичных региональных управлений.

Чтобы пройти процедуру, придерживайтесь следующих правил:

Соблюдение этих базовых правил помогут пройти KYC и AML. Если столкнулись с непониманием со стороны финансово-кредитных институтов, обращайтесь к специалистам. Мы тоже помогаем компаниям – на сайте можно прочитать один из кейсов.

Часто задаваемые вопросы

- Проверка KYC и AML в криптовалюте: что это такое Источник: https://journal.sovcombank.ru/investitsii/proverka-kyc-i-aml-v-kriptovalyute-chto-eto-takoe#h_284100957321705588659883

- Федеральный закон о противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма

- Положение Банка России от 15.10.2015 N 499-П (ред. от 04.04.2023) "Об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (Зарегистрировано в Минюсте России 04.12.2015 N 39962)